株をやっていて、

「今日は上がると思ったのに全部マイナス…」 「材料も決算も悪くないのに、なぜか下がる…」 そんな経験、ありませんか?

実はそれ、あなたのせいじゃなく地合いのせいかもしれません。

でも、

✅ 地合いってどうやって読むの?

✅ チャートは何を見ればいいの?

✅ 下げ相場でどう対応すればいいの?

そんな疑問にちゃんと答えてくれる情報って、意外と少ないんです。

✔ そもそも何見たらいいか分からない

✔ 地合いって感覚でしか分からない

✔ いつも高値掴みしちゃう気がする

✔ 暴落が怖くて動けない

そんな方こそ、読んでほしい内容です。

今年2025年4月にあった「トランプショック」では、1570NEXT FUNDS 日経平均レバレッジや個別銘柄を底値で買えています。

\ 株の分析に使っているチャートツールTradingView /

- 初心者でも直感的に使いやすいUI

- 高機能なテクニカル分析ツールが無料で利用可能

- PC・スマホ・タブレットでチャート分析が可能

- ソーシャル機能で他の投資家のアイデアを学べる

地合いって、そもそもなに?

「この会社、悪いニュースなんて出てないのに、なんで株が下がるの?」

そんなふうに思ったことはありませんか?

実はそれ、「地合い(じあい)」が関係していることが多いんです。

地合いとは、簡単に言えば「株全体の空気」や「市場の流れ」のこと。

会社そのものの問題ではなく、まわりの雰囲気やムードで株価が動くことを言います。

たとえば、すごくいい会社の株でも、地合いが悪ければ売られてしまうことがあります。反対に、少し悪いニュースがあっても、地合いが良ければ株が上がることだってあるんです。

これは、天気にたとえるとわかりやすいかもしれません。

たとえば、どんなに楽しいイベントでも、大雨の日は人が集まりにくいですよね?

同じように、地合いが悪い日は、どんなにいい株でも買う人が少なくなってしまうんです。

じゃあ、どうして地合いが悪くなるのでしょうか?

それは、アメリカの株が下がったときや、戦争・地震などの不安なニュースが出たとき。

また、大口投資家たちが「今はリスクを取りたくない」と思って株を売り始めると、全体の空気が重くなってしまうのです。

だからこそ、地合いを読む力があるかどうかで、株の勝ち負けは大きく変わってきます。

株を買うときは、会社の中身(業績やニュース)だけじゃなく、「まわりの空気はどうかな?」ということも、いっしょに考えてみてください。

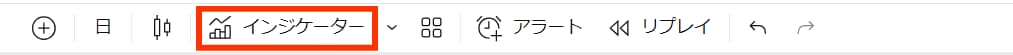

チャートの設定方法

ここからは、地合いを読むために使うチャートと、その設定方法をご紹介します。

使うツールは「TradingView(トレーディングビュー)」ですが、他のチャートソフトでも大丈夫です。ご自身が使いやすいものを選んでください。

使うチャートは次の3つです。

- 日経225

- 恐怖指数(VIX)

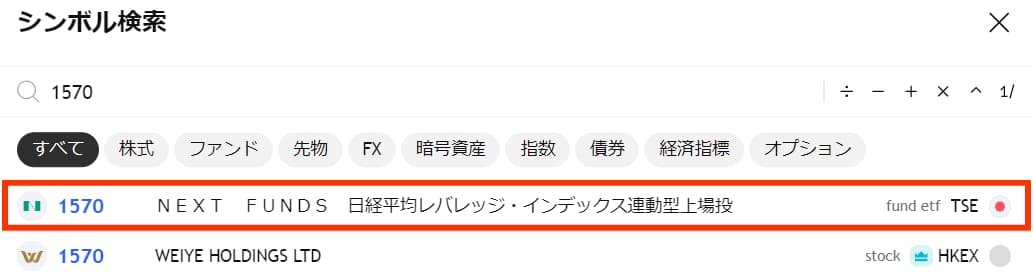

- 日経平均レバレッジ(1570)

1. TradingViewについて

TradingViewは、世界中で使われているチャート分析ツールです。無料でも使えますが、もっと多くの機能を使いたい方は有料プランもあります。

詳しい使い方や設定は、以下の記事をご参考になさってください。

TradingViewの関連記事

では、チャートの表示と設定を順番に見ていきましょう。

2. 日経225チャートの設定

これで日経225チャートが表示されます。 次に、インジケーターを入れます。

この線は、最近の高値・安値を自動で表示してくれる便利なものです。入れなくても問題ありませんが、相場のポイントが見やすくなるのでおすすめです。

線の色や太さは、自分の見やすいように自由に変えて大丈夫です。

(例:Support=青、Resistance=赤、太めの線に設定)

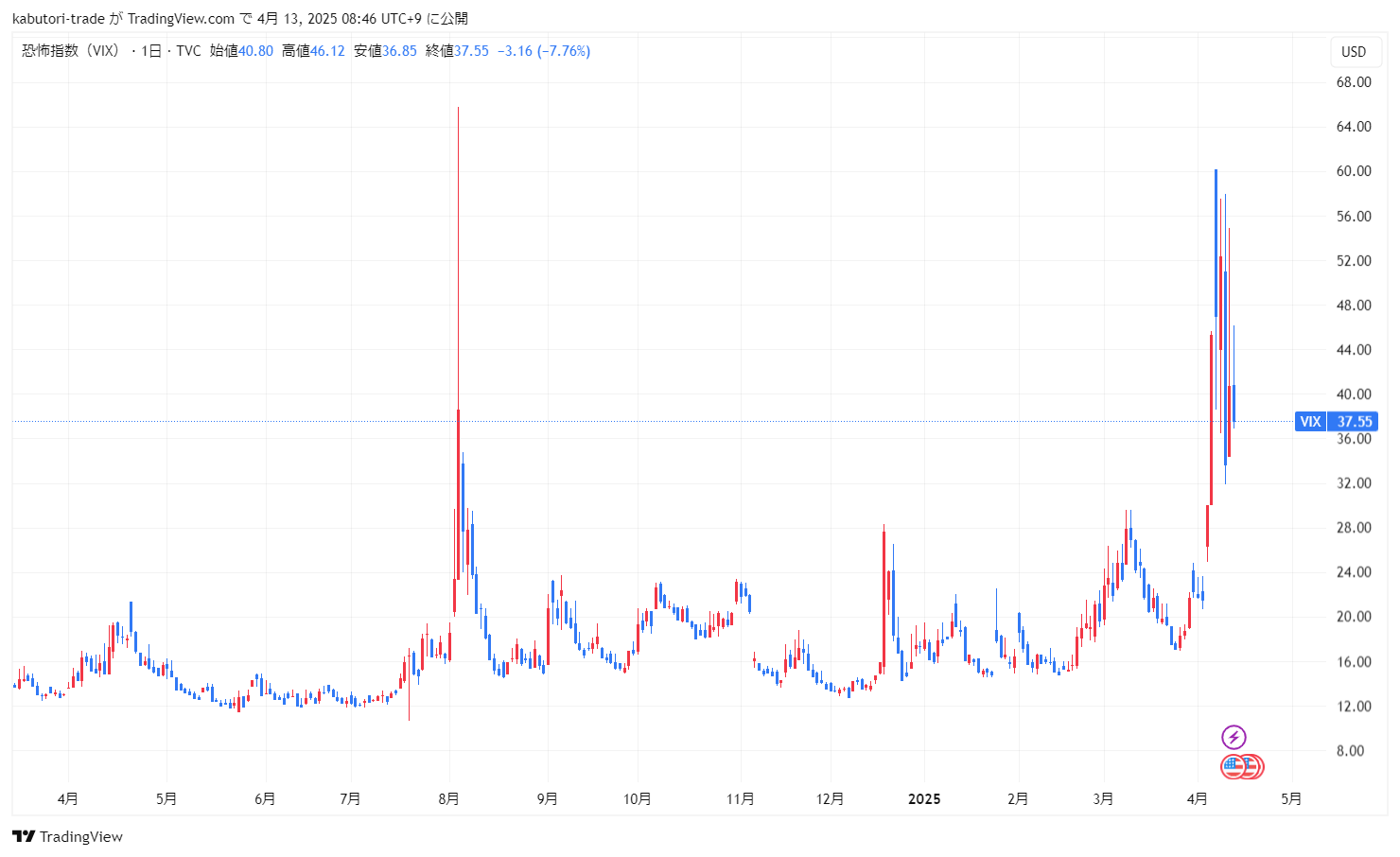

3. 恐怖指数(VIX)チャートの設定

恐怖指数(VIX指数)は、市場の「不安感」を数値化した指標です。この数値が高くなると、株価が大きく下がることが多くなります。

このチャートにラインを引きます。

ラインを引く目安

- 10:市場が非常に安定している

- 15:通常の市場変動

- 25:市場の不安が高まる

- 40:極端なパニック状態

ラインは左メニューの「水平線」から引けます。 ラインの色や太さはお好みで調整しましょう。

(例:10=赤、15=紫、25=緑、40=青、太めの線に設定)

4. 日経平均レバレッジチャートの設定

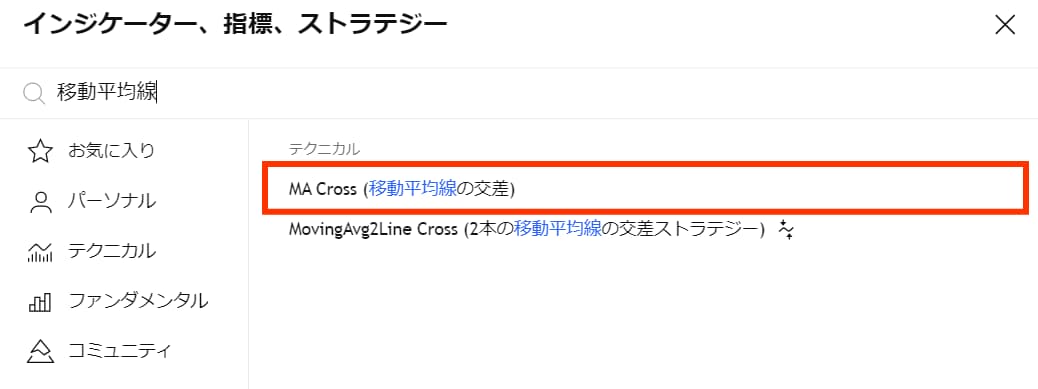

これで日経平均レバレッジ(1570)が表示されます。 次に、インジケーターを入れます。

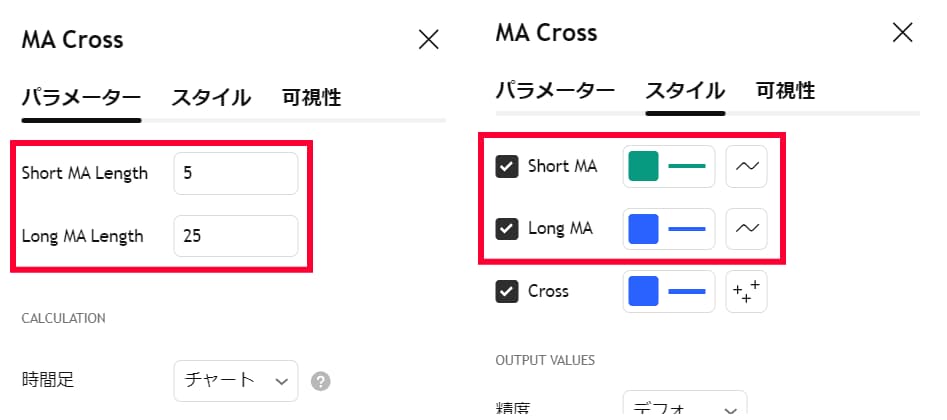

このように、移動平均線のラインが出てきます。

移動平均線を入れることで、流れ(トレンド)や反発のタイミングが見つけやすくなります。使わなくても構いませんが、初心者の方にもわかりやすい指標です。

パラメーター設定(おすすめ) ・Short MA(短期線)=5 ・Long MA(長期線)=25 ラインの色や太さはお好みで調整しましょう。

(例:Short MA=緑、Long MA=青、太めの線に設定)

ここから先の記事は有料(1,480円)になります。

有料記事では、

・日経平均が「本当に危険な暴落」と

・「仕込み場になりやすい下落」

この2つを、過去データからはっきり分けていきます。

この違いが分かるようになると、暴落ニュースを見ても、「今は待ち」「ここはチャンス」を感情ではなく判断できるようになります。