企業の健康状態を知るために欠かせないのが「負債比率」です。

借金が多すぎると、会社は景気の悪化に耐えられず、倒産してしまうおそれもございます。

しかし、負債が少なければ安心かというと、必ずしもそうとは限りません。

この記事では、負債比率とは何か、その目安はどれくらいが良いのかについて、初めての方にもわかりやすくご説明いたします。

企業分析に役立つ知識を、一緒に身につけていきましょう。

\ 株の分析に使っているチャートツールTradingView /

- 初心者でも直感的に使いやすいUI

- 高機能なテクニカル分析ツールが無料で利用可能

- PC・スマホ・タブレットでチャート分析が可能

- ソーシャル機能で他の投資家のアイデアを学べる

負債比率って何?

負債比率とは、会社のお金の健康状態を示す大切な数字です。

これは、会社が持っているすべての資産(お金や建物など)に対して、どれくらい借金があるかを表しております。

この数字を見ることで、会社がどのくらい借金や支払い義務を抱えているかが分かります。

負債が多い会社は、借金の返済や利子の支払いが重くなり、特に景気が悪いときには、その負担がさらに大きくなってしまいます。

その結果、利益が減ったり、会社の運営が苦しくなったりするリスクが高まります。

一方で、負債比率が低い会社は、主に自分たちの資本(自己資本)で経営をしているため、景気が悪くなったときでも影響を受けにくいといわれています。

そのため、安定した経営が期待できる場合が多いです。ただし、負債比率が低すぎるからといって、必ずしも良いとは限りません。

成長のために上手に借金を使っている会社もありますので、数字だけで判断せず、会社の成長段階や業界の特徴もあわせて見ることが大切です。

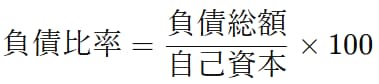

負債比率の計算方法

負債比率は次のような計算式で求められます。

- 負債総額:抱えている借金や未払い金など、すべての負債の合計

- 自己資本:株主資本や利益剰余金など、企業の持ち主である株主からの資金や企業内部で蓄積された利益。

負債総額(借入金など)と自己資本(株主資本)は、決算短信の貸借対照表で確認できます。

この計算式で出された比率が高いほど負債依存が強く、財務リスクが大きいとされ、逆に低いほど自己資本による運営が行われており、財務が安定していると見なされます。

具体例での計算

ある企業の負債総額が 5億円、自己資本が 10億円 の場合の負債比率を計算してみます。

この場合、負債比率は 50%になります。

これは、この企業の自己資本に対して、負債が約半分あることを示しており、財務的なバランスが比較的良いといえます。

負債比率の目安

負債比率には、一般的な目安がありますが、これは業種や企業の成長ステージにより異なります。高いほどリスクが増しますが、逆に低すぎても成長の機会を逃す場合があります。

以下、一般的な目安と業種別の目安をまとめます。

1. 負債比率の一般的な目安

- 100%以下:健全とされる水準です。自己資本が負債よりも多い状態で、財務的に安定しています。

- 100%〜150%:一般的に適正とされる範囲で、多くの企業がこの範囲内で運営されています。

- 150%〜200%:業種によっては許容されるものの、リスクが高まる水準です。特に小売業や宿泊・飲食業では、この範囲内での運営が一般的です。

- 200%以上:リスクが高い水準です。特に成熟企業でこの比率が高い場合、財務状況への注意が必要です。

2. 業種別の負債比率の目安

負債比率は業種ごとに異なり、特に資本集約型産業(製造業やインフラ、エネルギーなど)は高くなりがちです。一方で、ITやサービス業は一般的に低めです。

- 製造業:100%〜150%が一般的です。製造業は設備投資が多いため、ある程度の負債比率が許容されています。

- 金融業:300%以上もあり得ます。金融業は借入金を活用して資金を運用するビジネスモデルのため、高い負債比率が問題視されないケースが多いです。

- 不動産業:200%〜300% 程度が一般的です。不動産業も借入金を多く活用する業界であり、比較的高い負債比率が許容されます。

- IT・サービス業:100%以下が理想です。IT業界やサービス業は、設備投資や借入金に頼る必要が少ないため、負債比率が低いほど望ましいとされています。

負債比率と自己資本比率の違い

負債比率と似た指標に「自己資本比率」がありますが、これは企業の総資産に対する自己資本の割合を示すものです。

自己資本比率は、Yahoo!ファイナンスの「参考資料」、バフェット・コードから確認できます。

| 項目 | 負債比率 | 自己資本比率 |

|---|---|---|

| 計算方法 | 負債総額 / 総資産 × 100 | 自己資本 / 総資産 × 100 |

| 財務の健全性 | 高いとリスクが増す | 高いと安定性が増す |

| 資金調達の方法 | 借入金や社債など外部からの調達が多い | 内部留保や株主からの出資が多い |

| 影響 | 経済状況に左右されやすく、利息負担が増大 | 借入金返済の負担が少なく、安定した経営が可能 |

負債比率が高い企業は成長の可能性がある一方で、景気が悪化した際のリスクも大きくなります。成長を重視する投資家にとっては魅力的ですが、安全性を重視する投資家にとっては不安要素となるでしょう。

一方、自己資本比率が高い企業は財務的に安定しており、不況時でも持ちこたえやすいとされています。安定した配当を受け取りたい投資家や、長期的な安全性を重視する投資家にとっては魅力的な選択肢となるでしょう。

負債比率をチェックするポイント

負債比率は、財務健全性を測る重要な指標です。ただし、単純に「高い=危険」「低い=安全」と判断するのは誤りで、投資家としてはより詳細な視点から分析する必要があります。

ここでは、負債比率を分析する際にチェックすべきポイントを詳しく解説します。

1. 業界平均と比較する

負債比率の適正水準は 業種ごとに異なる ため、必ず同業他社と比較することが重要です。

| 業界 | 目安 | 特徴・解釈 |

|---|---|---|

| 銀行・金融 | 500%以上 | 他人資本(預金など)を活用するため負債比率は極めて高い |

| 不動産 | 200〜400% | 借入を活用して物件を取得・開発するため負債比率は高め |

| 製造業 | 50〜150% | 設備投資が必要だが、自己資本も重視されるため中程度 |

| IT・ソフトウェア | 10〜50% | 設備投資が少なく、自己資本中心で運営する企業が多い |

| 小売・サービス | 50〜200% | 業態によるが、在庫や店舗投資が必要な場合は負債が増える |

| エネルギー・インフラ | 150〜300% | 発電設備やプラント建設のため負債比率は高め |

・同業他社の負債比率を調べる(決算書や業界レポートを活用)

・業界平均と比較して極端に高い・低い企業を探す。

・業界特性を理解した上で、負債の妥当性を判断する。

2. 利益成長率とのバランスを見る

企業は成長するために借入を活用することがありますが、負債を増やした結果、利益が伸びているかどうかが重要なポイントです。

・理想的なパターン

- 負債比率が高くても、売上や利益が順調に伸びていれば問題なし。

- 借入を活用して新規事業を展開し、成長を加速させている。

・危険なパターン

- 負債比率が高いのに利益が減少している → 借金の返済リスク増加

- 負債比率の上昇と利益の推移を比較する。

・チェックポイント

- 売上成長率と利益成長率を確認する(特に営業利益・純利益)

- 負債比率の上昇と利益の推移を比較する。

- 成長戦略として借入を活用しているか、単なる資金繰り悪化なのかを見極める。

3. 長期負債と短期負債の割合を確認

負債には 「短期負債(1年以内に返済が必要)」と「長期負債(1年以上の返済期間)」 があります。この割合によって財務の安定性が変わります。

・短期負債の割合が高い場合のリスク

- 1年以内に返済が集中するため、資金繰りが厳しくなる。

- 突発的な経済変動(不況、金利上昇)で資金不足に陥る可能性がある。

・危長期負債が多い場合の特徴

- 返済スケジュールが分散されるため、資金繰りのリスクが低い。

- ただし、金利負担が長期間続くため、財務の柔軟性が低下する。

・チェックポイント

- 短期負債 / 負債総額の割合を確認する(50%以上なら注意)

- 長期負債の返済スケジュールが適切かを見る。

- 短期負債の多い企業はキャッシュフローや流動比率もチェックする。

4. 金利負担とキャッシュフローを見る

借入が多い企業は、金利負担が利益を圧迫していないかを確認する必要があります。

・金利負担の確認

支払利息 ÷ 営業利益 の比率を確認することで、企業の利益がどれだけ金利支払いに使われているか分かります。

- 10%未満 → 問題なし

- 10~30% → やや注意

- 30%以上 → 借入負担が大きく、経営リスクが高い

・キャッシュフローのチェック

借入返済は 「営業キャッシュフロー」からまかなえるか がポイントです。

- 営業キャッシュフロー > 借入金返済額 → 健全

- 営業キャッシュフロー < 借入金返済額 → 資金繰りに問題あり

・チェックポイント

- 支払利息と営業利益の割合を確認する。

- 営業キャッシュフローで借入返済がまかなえているかチェックする。

- フリーキャッシュフロー(営業CF − 投資CF)が黒字かどうかを見る。

5. 会社の成長フェーズを考慮する

企業の成長段階によって、負債比率の評価基準は異なります。

| 成長フェーズ | 負債比率の傾向 | 解釈 |

|---|---|---|

| 創業期 | 高め(100〜200%) | 借入を活用して事業拡大するのが一般的 |

| 成長期 | 変動(100%前後) | 売上成長があるなら、借入も問題なし |

| 成熟期 | 低め(50〜100%) | 自己資本が充実し、借入依存が減る |

| 衰退期 | 上昇(200%以上) | 収益減少で借入が増えると危険信号 |

・企業の成長フェーズを見極める。

・成長企業なら負債比率が高くてもOK、成熟企業なら低い方が望ましい。

・衰退期に負債比率が上がる企業は要注意。

負債比率のよくある質問

Q1. 高いとどのようなリスクがあるの?

負債比率が高い企業は、借金の返済や利子の支払いが大きな負担になります。そのため、景気が悪くなったときにお金が足りなくなりやすく、会社の経営が苦しくなることがございます。

特に不況のときには、倒産してしまう危険も高まるため注意が必要です。

Q2. 低ければ低いほど良いのでしょうか?

一般的には、負債比率は低い方が安心だと言われています。しかし、借金をうまく使うことで、事業を大きく成長させられる場合もございます。

負債をまったく使わないと、チャンスを逃してしまうこともあるため、会社の成長段階に合った「ちょうど良いバランス」を見極めることが大切です。

Q3. 業界によって目安は変わりますか?

はい、業界によって違いがございます。たとえば、金融業や不動産業のように多くのお金を動かす業界では、負債比率が高くても普通とされます。

一方、IT業界やサービス業などは、できるだけ借金を少なくして経営するのが望ましいとされています。

このように、業界の特性を考えたうえで判断することが大切です。

Q4. どのくらいの頻度で確認すべきですか?

基本的には、四半期ごとの決算や年に一度の決算発表のタイミングで確認すると良いでしょう。

また、会社の業績が急に変わったときや、景気が大きく動いたときには、こまめにチェックすることをおすすめいたします。

Q5. 急激に変動するのはなぜですか?

負債比率が急に動く原因はいくつか考えられます。

たとえば、新しい工場を建てるために大きな借金をした場合や、売上が落ちたことで自己資本が減ってしまった場合などです。

特に、業績の悪化や大きな資金調達は、負債比率に大きな影響を与えます。

まとめ

負債比率は、会社の「お金まわりの健康状態」を知るための、とても大事な指標です。

投資判断や企業分析を行う際には、負債比率だけを見るのではなく、業界の特性や会社の成長段階もあわせて考えることが重要になります。

また、自己資本比率や営業活動による現金の流れ(営業キャッシュフロー)など、ほかの指標も一緒にチェックすることで、より正確に会社の力を見きわめることができます。

焦らず、ひとつひとつ確認しながら、しっかりと見極めていきましょう。